Bộ chỉ số Cấu trúc vốn

D/E - (Debt Ratio)

Đòn bẩy tài chính

- Cho thấy cấu trúc vốn của công ty

- Thể hiện đòn bẩy tài chính của công ty

- Khoản này ta phải tính tất cả số Nợ chịu lãi (Vay ngắn hạn + Vay dài hạn)

- Source

- Tỷ lệ này phụ thuộc vào từng ngành. Đối với ngành ngân hàng có thể lên tới hơn 10 lần.

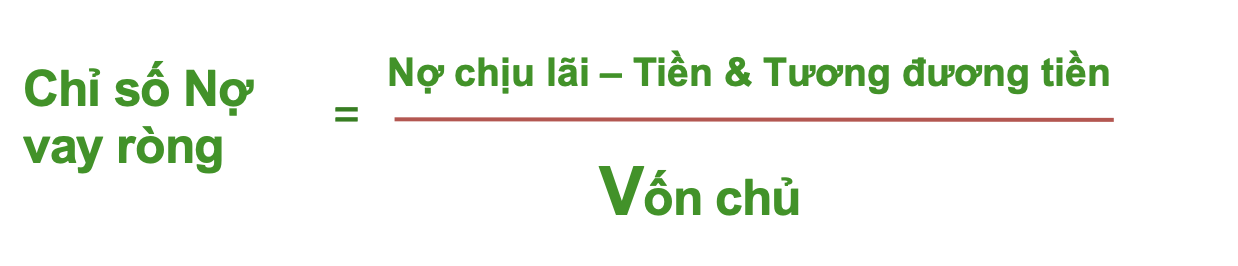

Đòn bẩy tài chính ròng ⭐

Đòn bẩy tài chính ròng (Net Gearing Ratio) = (Tổng vay - Tiền) / VCSH.

Trong chính sách 3 lằn ranh đỏ của TQ, tỷ lệ này cần < 100%.

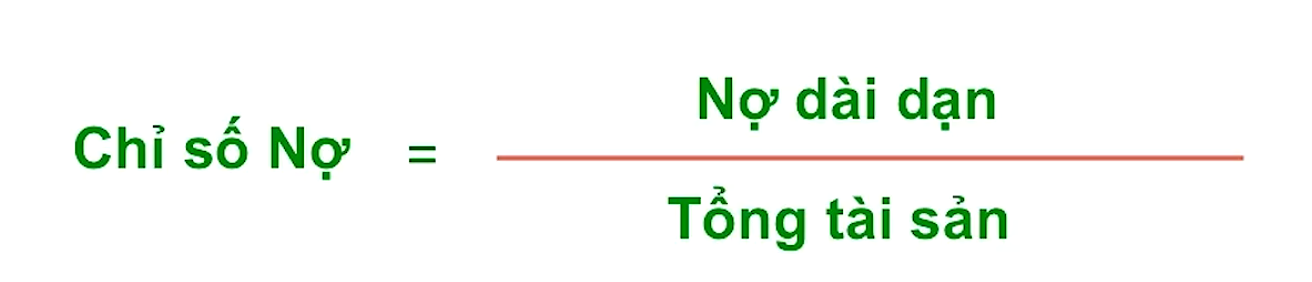

Nợ/ Tổng tài sản

- Cho thấy bao nhiêu phần của tài sản được tài trợ bằng vốn vay

- Nên so sánh cùng với chỉ số Nợ ngắn hạn/ Tổng tài sản, để suy ra áp lực trả nợ trong ngắn hạn của DN.

Khả năng thanh toán

- Các chỉ số này cho thấy khả năng trả nợ của DN. Nếu chủ nợ đến thì tôi có khả năng trả được hay không? Có dễ bị vỡ nợ hay không?

- Các chỉ số này thường được so sánh với 1.

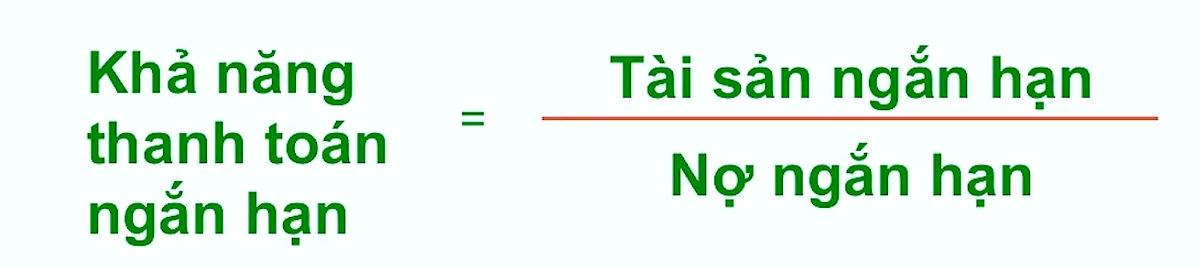

Khả năng thanh toán hiện hành ⭐

- Current Ratio: Cho thấy khả năng sử dụng tài sản ngắn hạn để thanh toán cho các khoản nợ phải trả ngắn hạn (trong vòng 12 tháng) ⇒ Khả năng hoạt động liên tục, không bị đứt do thiếu vốn.

- Quy chuẩn:

- Mức chấp nhận được: 2 : 1. Tối thiểu là 1 lần.

- Mức không chấp nhận được: nhỏ hơn 1 : 1 ⇒ Khả năng thanh toán yếu. Không có đủ tài sản để thanh toán trong vòng 12 tháng tới ⇒ Nguy hiểm.

- Sử dụng TSLĐ chưa hiệu quả: Lớn hơn 4 : 1 ⇒ Tiền đang bị đọng rất nhiều, ta không chiếm dụng vốn được của các nhà cung cấp.

⇒ Bên kiểm toán sẽ đánh giá nhanh xem công ty có khả năng phá sản không?

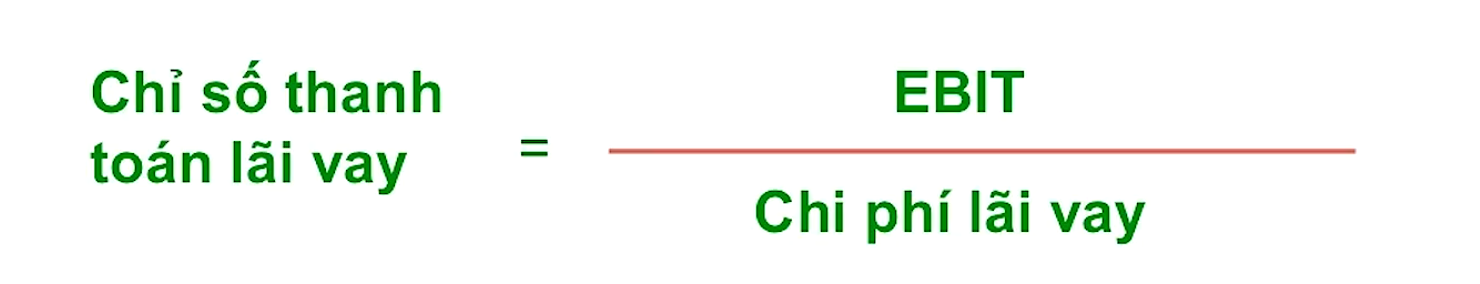

Khả năng thanh toán lãi vay ⭐

- Cho thấy khả năng trả lãi của công ty. Chỉ số này khoảng 3-4 là hợp lý. Tức là LN DN tạo ra chia làm 4 phần - Earning và Chi Phí

- 1 phần trả cho Lãi vay (I trong EBITDA)

- 1 phần trả cho Thuế (20 - 25%) (T trong EBITDA)

- 1 phần lợi nhuận giữ lại

- 1 phần cuối là trả cổ tức cho cổ đông

- EBIT là lợi nhuận trước lãi vay và thuế. Chi phí lãi vay nằm trong mục Chi phí tài chính

- Tuy nhiên, chỉ số này cao 1 chút thì sẽ tốt hơn. Nếu quá thấp chứng tỏ họ sẽ gặp khó khăn trong việc việc trả nợ gốc.

⇒ HPG có chỉ số thanh toán lãi vay = 15,67 lần ⇒ Định mức tín nhiệm là AAA ⇒ Được vay với mức lãi rất ưu đãi.

Thời gian trả nợ vay ⭐

- Chỉ số này rất quan trọng, cho biết rằng: Nếu dùng EBITDA để trả nợ thì sẽ mất khoảng bao nhiêu năm sẽ trả xong nợ đó

Chỉ số này cho ngành BĐS trung bình là 5,2 lần năm.

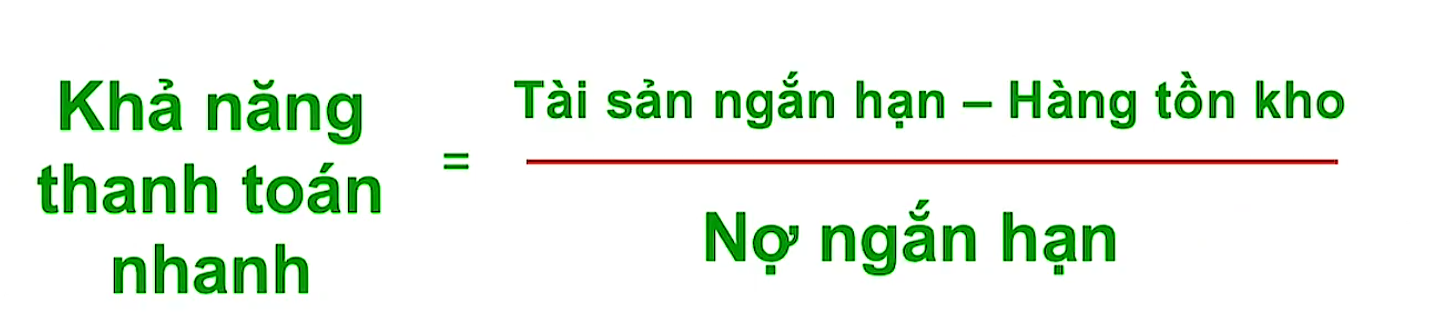

Khả năng thanh toán nhanh

- Cho thấy khả năng trả nợ ngắn hạn nhanh của DN

- Quy chuẩn:

- Mức chấp nhận được: 1 : 1

- Mức không chấp nhận được: Nhỏ hơn 1 : 1 ⇒ Khả năng tạo ra tiền và thanh toán tiên của DN có vấn đề.

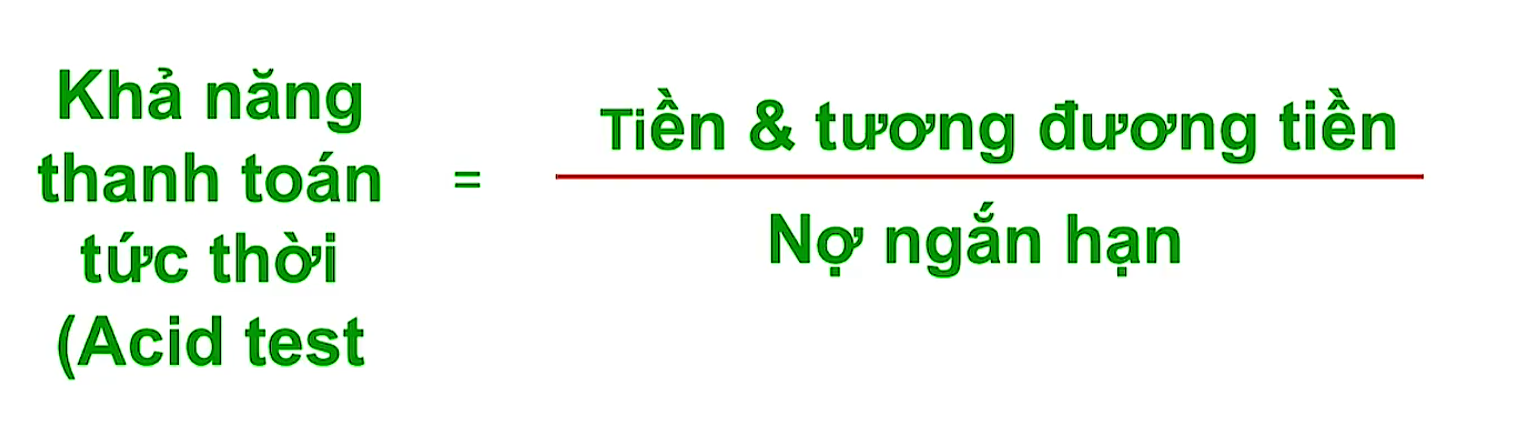

Khả năng thanh toán tức thì

- Khả năng thanh toán luôn của DN. Tử số = Tiền & Tương đương tiền + Đầu tư tài chính ngắn hạn (vì bản chất là các khoản gửi kì hạn ngắn)

Notes:

- Chỗ này cần so sánh với các DN cùng ngành và qua các năm để đánh giá.

- Case của HPG, họ vay nợ ngắn hạn rất nhiều (43k tỷ), sau đó lại đem đi đầu tư tài chính ngắn hạn. Như vậy thì dù khoản nợ ngắn hạn lớn nhưng không nguy hiểm mấy.

Chỉ số Cổ tức (Dividend Ratio)

Tỷ lệ trả cổ tức

- Cho thấy bao nhiêu % Lợi nhuận được trả cho cổ đông

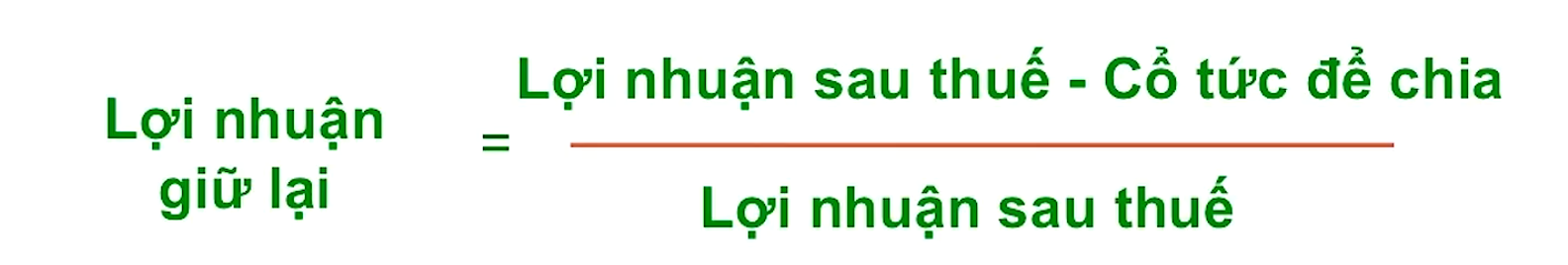

Lợi nhuận giữ lại

- Cho thấy bao nhiêu phần trăm lợi nhuận được giữ lại để tái đầu tư.