3. Phân tích cấu trúc tài chính công ty

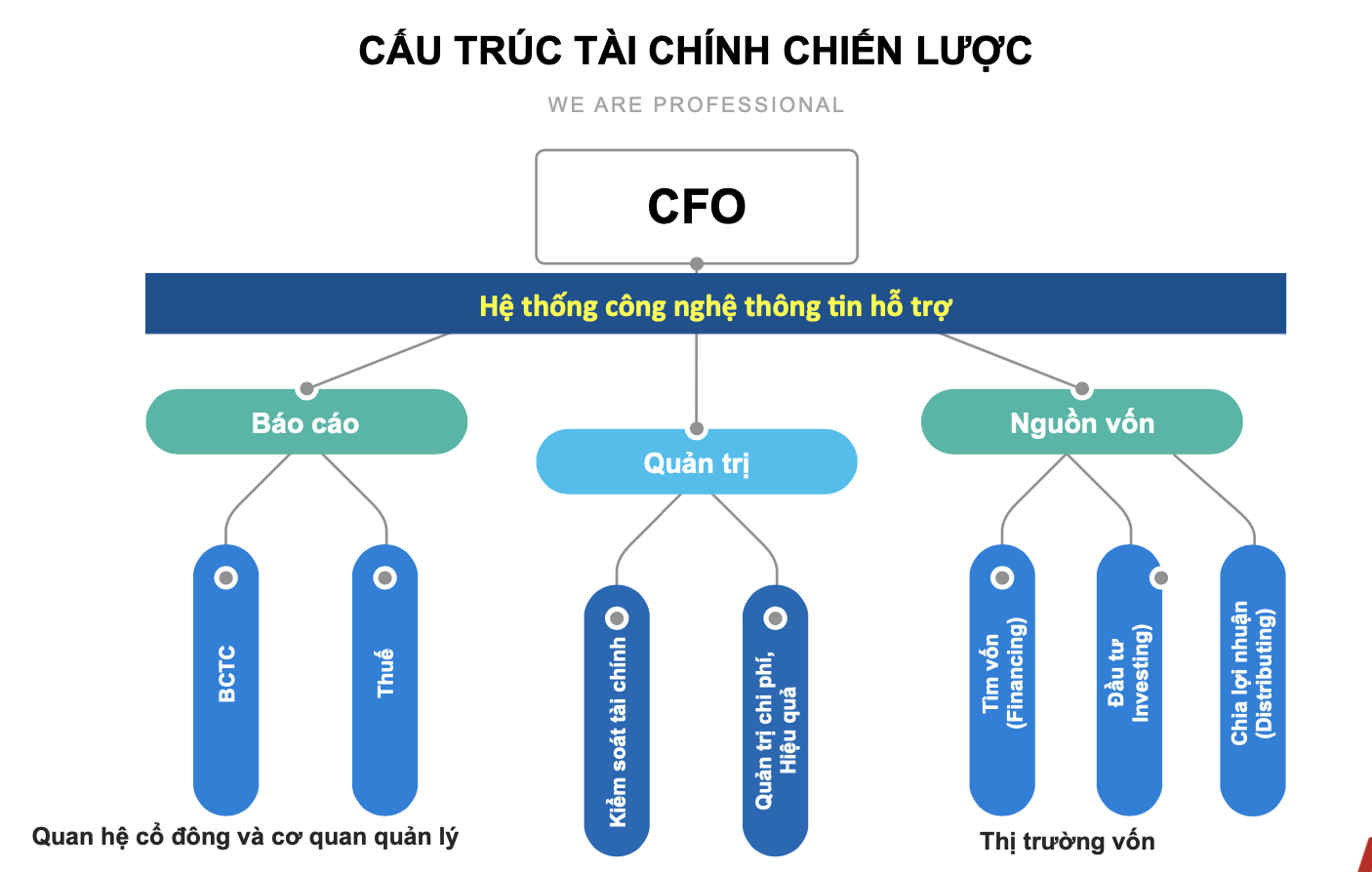

Chiến lược tài chính

Cấu trúc tài chính chiến lược

Nguồn vốn: Tìm tiền, Chi tiền và Chia tiền.

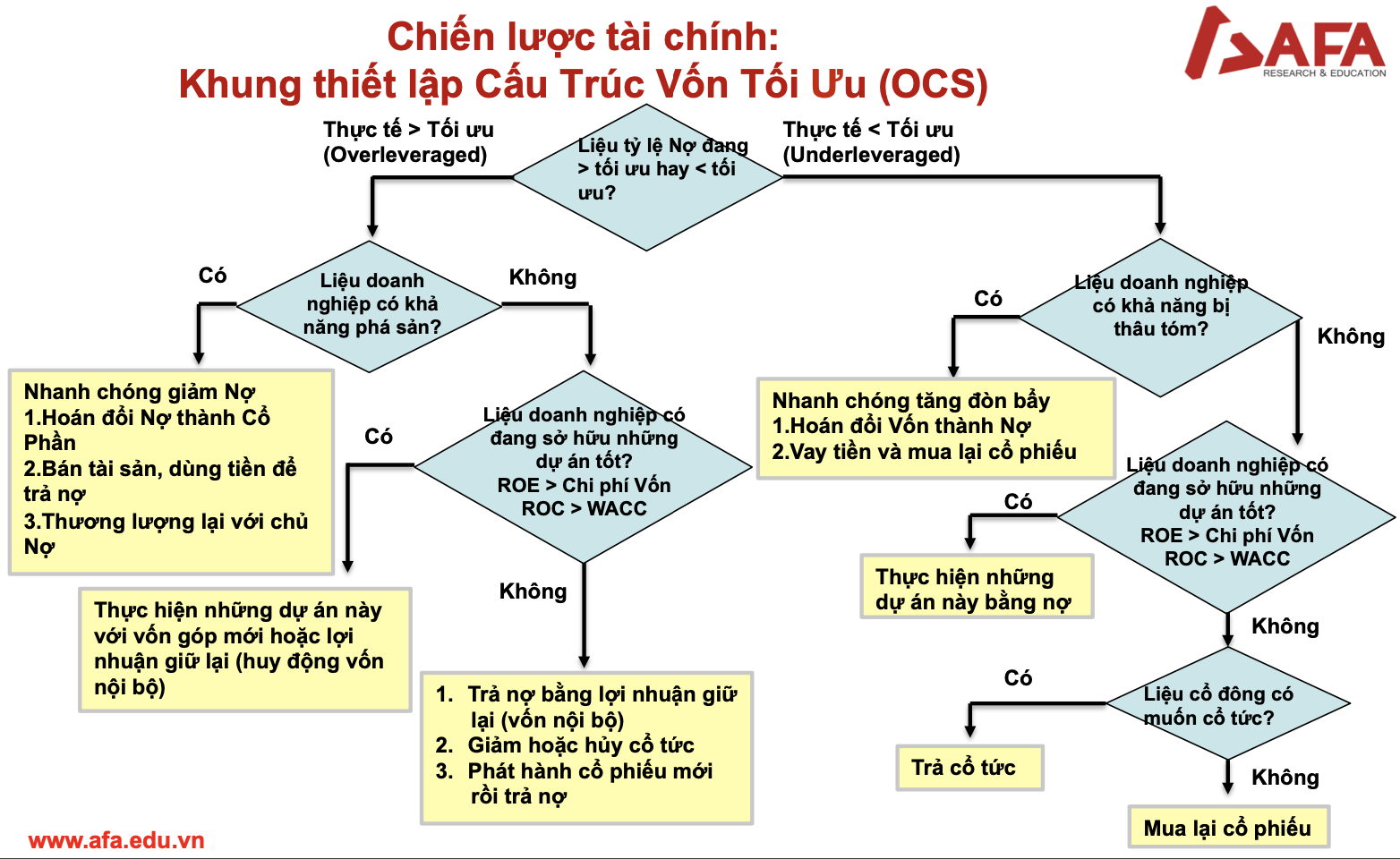

Chiến lược cấu trúc tài chính tối ưu ⭐⭐

Khung thiết lập cấu trúc vốn tối ưu

Mục đích là để tìm ra cấu trúc vốn tối ưu của một doanh nghiệp, từ đó ĐÁNH GIÁ ĐƯỢC CHIẾN LƯỢC TÀI CHÍNH CỦA DN đó. Từ đó nhìn nhận xem DN có đang hướng tới cấu trúc vốn tối ưu không? Cách huy động vốn có ok không?

-

Nếu đang NỢ > TỐI ƯU ⇒ TĂNG E, GIẢM D dần đi.

-

Sắp phá sản: NHANH CHÓNG GIẢM NỢ: Ngay khi phát hiện ra vấn đề cần thực hiện luôn cả 3 biện pháp để giảm nợ.

- HAG - Không có khả năng trả nợ, phải phát hành trái phiếu chuyển đổi, bán tài sản, …

- Hoán đổi nợ thành cổ phần. Chủ nợ sẽ hưởng 1 phần VCSH để đổi lại việc xóa nợ. Hoặc phát hành trái phiếu chuyển đổi cho chủ nợ.

-

Chưa đến mức phá sản

- Nếu có dự án tốt, cần thực hiện những dự án này bằng Vốn góp mới (VCSH), hoặc lợi nhuận giữ lại ⇒ Mục đích là không vay thêm nữa.

- Nếu không có dự án tốt, thì cần Trả nợ bằng lợi nhuận giữ lại/ Giảm hoặc hủy cổ tức/ Phát hành cổ phiếu mới rồi trả nợ.

-

-

Nếu NỢ < MỨC TỐI ƯU ⇒ GIẢM E, TĂNG D lên.

- Khi tỷ lệ Vay nợ < Tối ưu ⇒ ROE thấp, sử dụng vốn k hiệu quả ⇒ Giá cổ phiếu thấp, định giá thấp, thấp so với tiềm năng của công ty ⇒ Đây là thời điểm để chúng ta mua cổ phiếu. Mua khi họ bắt đầu tăng tỷ lệ nợ vay lên.

- Nếu khả năng bị thâu tóm:

- TĂNG ĐÒN BẨY, vay tiền mua Cổ phiếu quỹ ⇒ Đẩy giá cổ phiếu lên. Hội ép giá cp xuống để thâu tóm sẽ không mua được.

- Nếu không có khả năng bị thâu tóm.

- Có dự án tốt không?

- Nếu có - Under Leverage ⇒ Thực hiện dự án này bằng nợ ⇒ CẦN TÌM NHỮNG CÔNG TY NÀY

- Nếu không có dự án:

- Cổ đông có muốn trả cổ tức thì mình trả cổ tức bằng tiền.

- Cổ đông không muốn trả cổ tức thì mình mua lại cổ phiếu quỹ.

- Có dự án tốt không?

⇒ Nhiệm vụ của chúng ta là làm bài tập về nhà: Từ 10 - 20 công ty, tính thử ra cấu trúc vốn tối ưu của các công ty này, đánh giá chiến lược tài chính của họ.

Case study: HPG

- Năm 2017, HPG tiền và tương đương tiền có 14k tỷ. Vay nợ ngắn hạn 11k tỷ, vay dài hạn gần 3k tỷ ⇒ Team treasure vay tiền lãi suất thấp, đi gửi ăn chênh lệch.

- Năm 2018, làm nhà máy Dung Quất giai đoạn 1, đúng giai đoạn giá thép giảm. Họ vay dài hạn 12k tỷ. HPG ngoài việc tăng vay vốn để xây dựng nhà máy Dung Quất, họ còn thực thi đúng chiến lược “Chiếc xe lu”: Ngoài việc tăng vốn vay, họ còn tiếp tục tăng vốn cổ phần, phát hành thêm cổ phiếu thưởng (20%)

- Năm 2019, xây dựng cơ bản dở dang giảm từ 37k → 36k, là do 1 phần nhà máy Dung Quất đã đi vào sử dụng. Tài sản cố định bắt đầu tăng từ 22k → 43k ⇒ Lúc này Đòn bẩy tài chính đã tạo ra Đòn bẩy hoạt động

- Vay ngắn hạn từ 11k → 16k tỷ

- Vay dài hạn tăng lên 19k tỷ (Max rồi =)) )

- Vẫn tiếp tục Tăng vốn cổ phần - Thêm 25% ⇒ Chiếc xe lu.

- Năm 2020, xây dựng cơ bản dở dang giảm từ 36k → 5k, các nhà máy đi vào hoạt động gần hết.

- Vay ngắn hạn tăng từ 16k lên 36k

- Vay dài hạn giảm từ 19k → 17k ⇒ Đã đi vào hoạt động, có tiền trả nợ.

- Phát hành cổ phiếu thưởng, trả cổ tức 20%

Giai đoạn Covid, cổ phiếu HPG về còn 16k, con trai anh Long phải mua vào rất nhiều để giữ giá cổ phiếu. Lý do là vì HPG đem cổ phiếu đi cầm cố. Thị giá là 32k, VCB đánh giá chỉ là 16k thôi. Nếu dưới 16k thì VCB có thể bán ra để giải chấp ⇒ Bằng mọi cách phải giữ giá cổ phiếu trên.

- Năm 2021, HPG xây dựng nhà máy Dung Quất giai đoạn 2. Họ chia cổ tức 35% bằng cổ phiếu ⇒ Họ chọn đi nhánh bên trái, Thực hiện dự án bằng vốn góp mới/ lợi nhuận giữ lại, khả năng Leverage đã đạt mức.

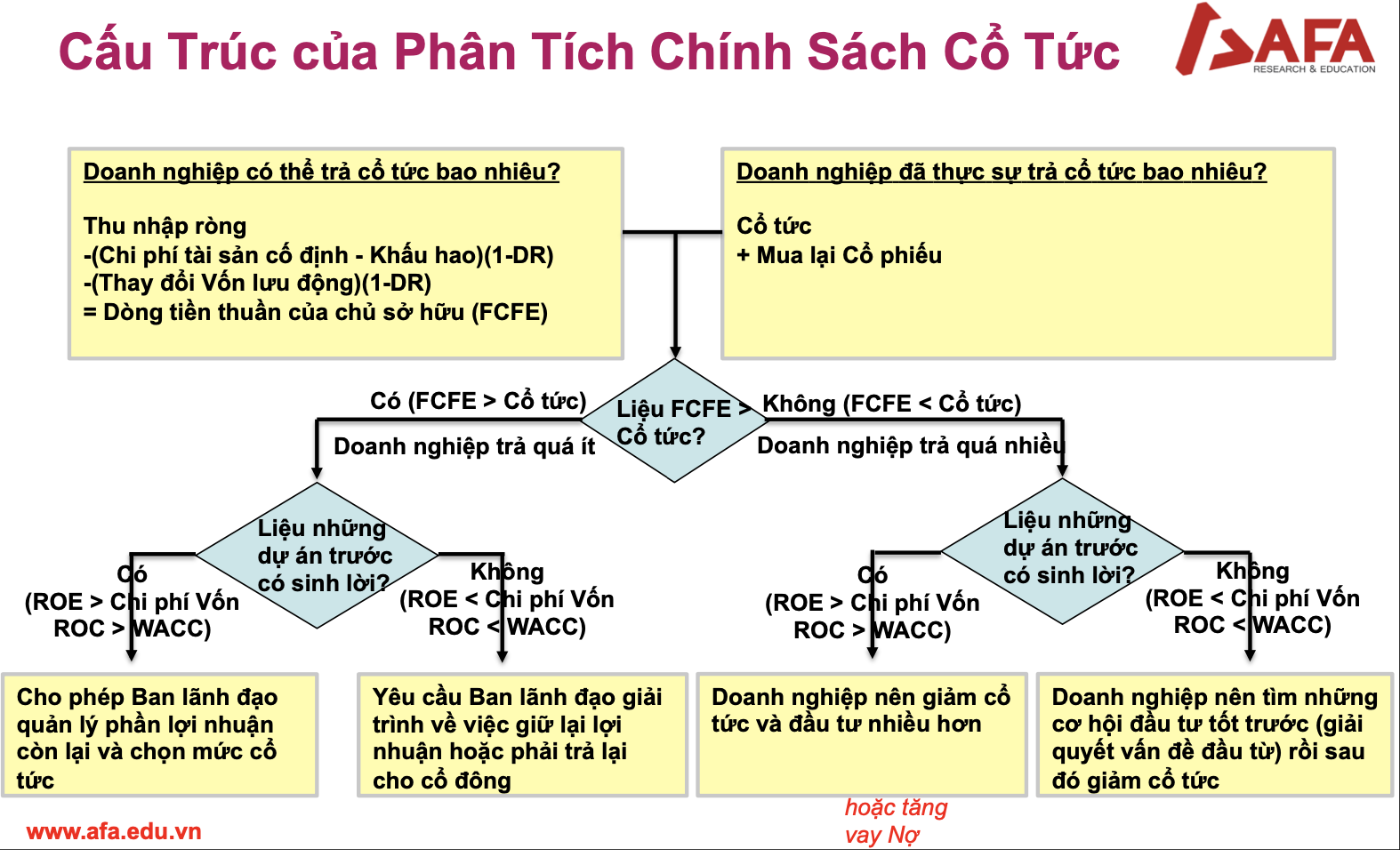

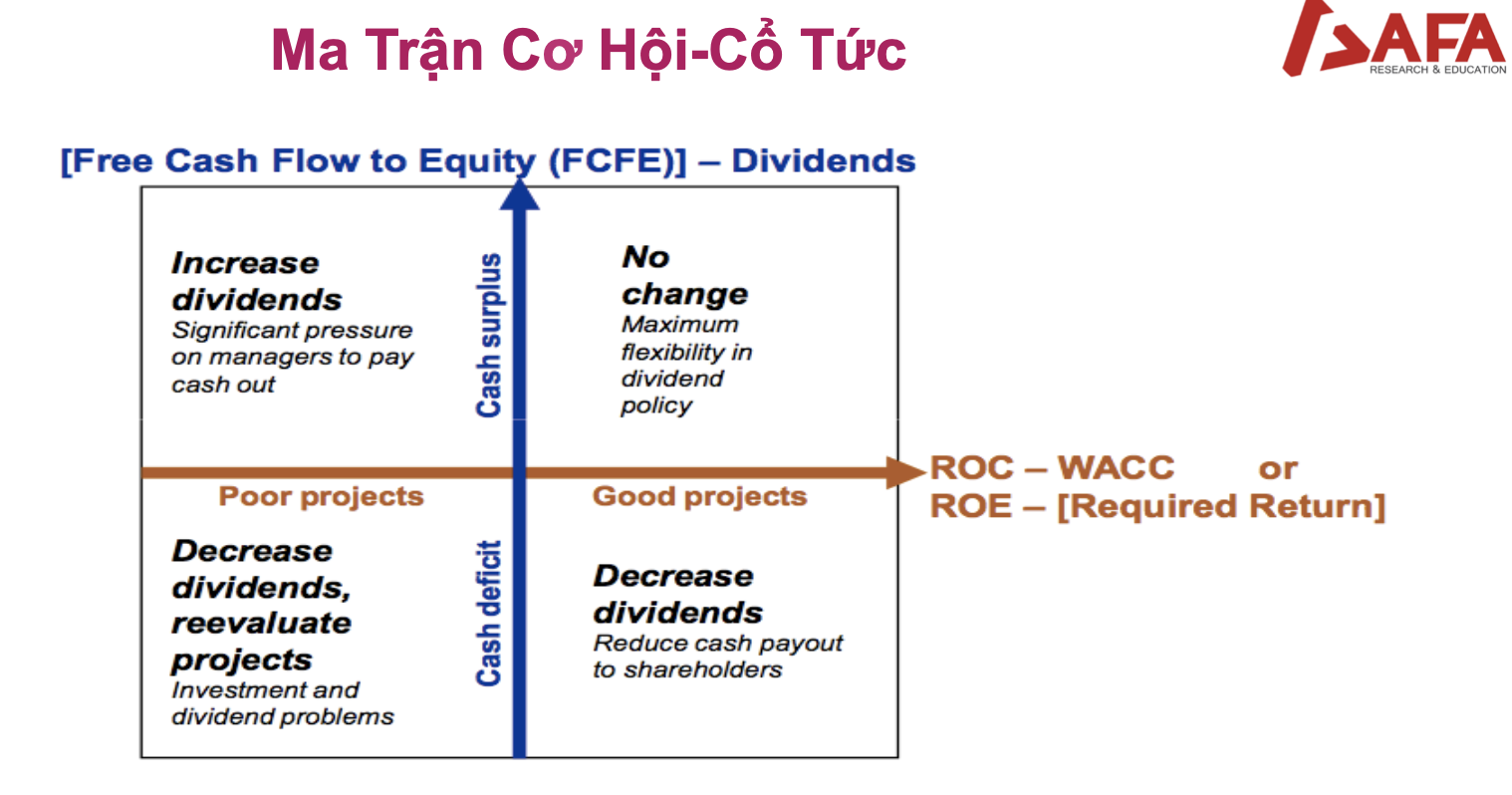

Chính sách cổ tức

Như trong phần Cấu trúc vốn tối ưu, ta thấy Cổ tức cũng là một chiến lược tài chính.

Cần biết về khái niệm Dòng tiền tự do, FCFE và FCFF

- FCFE: Free cash flow for Equity

- FCFF: Free cask flow for Firm

Công ty làm ra tiền, dùng tiền đó trả cổ tức từ thằng FCFE.

Công ty tạo ra dòng tiền FCFE và FCFF, mỗi năm tạo ra dòng tiền. Chúng ta