Chi phí vốn

WHAT

Chi phí vốn (Cost of Capital) là lợi nhuận yêu cầu hay Lợi nhuận kì vọng của người cấp vốn để:

- Chi phí vốn vay: Trả lãi sau thuế trên khoản vay (Kd)

- Chi phí vốn chủ: Cung cấp một mức lợi nhuận hợp lý trên vốn chủ sở hữu (Ke)

RỦI RO vs LỢI NHUẬN KỲ VỌNG. - Risk vs Expected Return

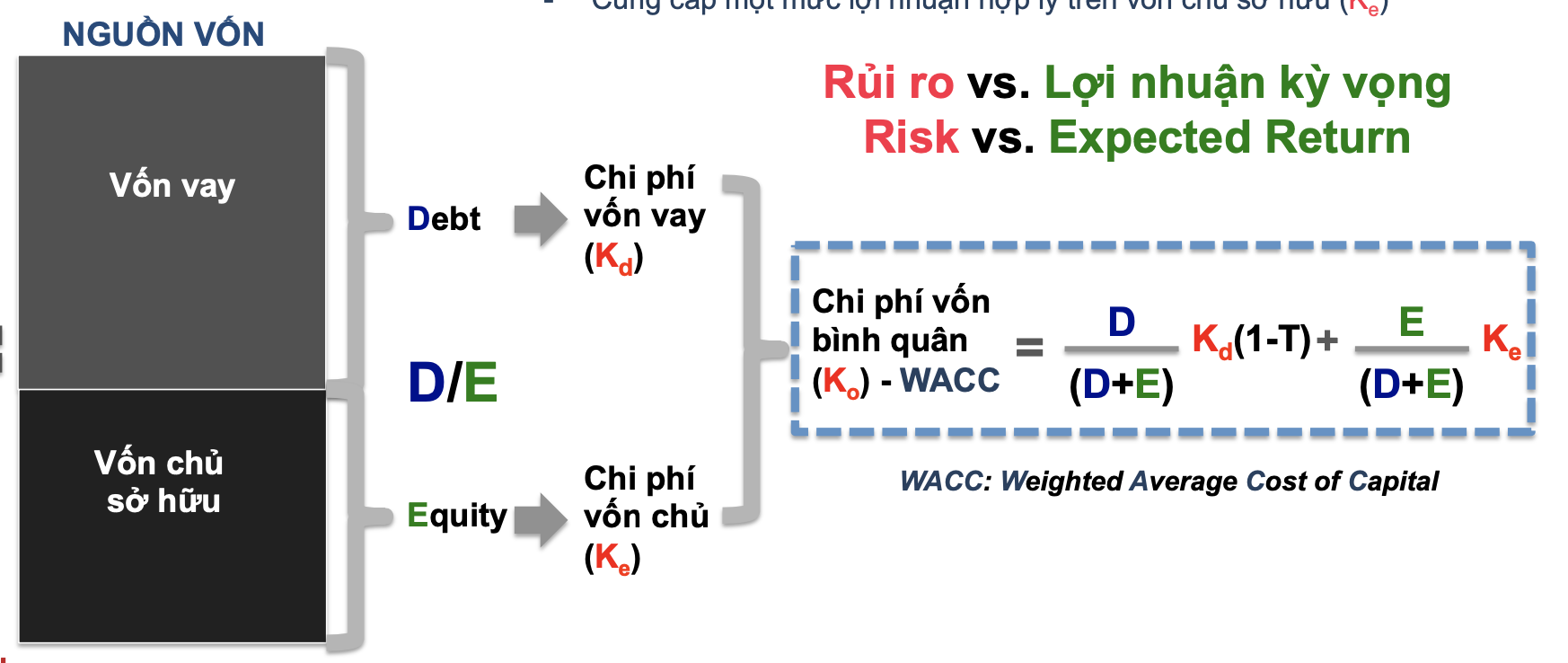

Chi phí vốn bình quân (WACC)

- WACC - Weighted Average Cost of Capital

- Chi phí vốn vay: Đi vay tiền làm kinh doanh thì cần trả lãi

- Chi phí vốn chủ: Chủ sở hữu góp vốn vào công ty, thì cần có được lãi / chi phí cơ hội

- Chi phí vốn bình quân = Trung bình 2 chi phí trên (tính kèm trọng số)

- Chi phí lãi vay có thể được khấu trừ theo mục đích thuế. T ở đây thường sẽ là thuế suất. Ở VN là khoảng 20%

- Chi phí lãi vay nằm trước Chi phí thuế ⇒ Nó được trừ vào Thu nhập chịu thuế: Lợi nhuận - Chi phí lãi vay = Lợi nhuận chịu thuế. Sau khi có Lợi nhuân chịu thuế thì mới đi tính thuế

- Nếu mình trả lãi vay 1000đ, thì nhà nước đã trả cho chúng ta là 20% ⇒ Trong công thức đoạn Kd phải có thêm

(1 - T)

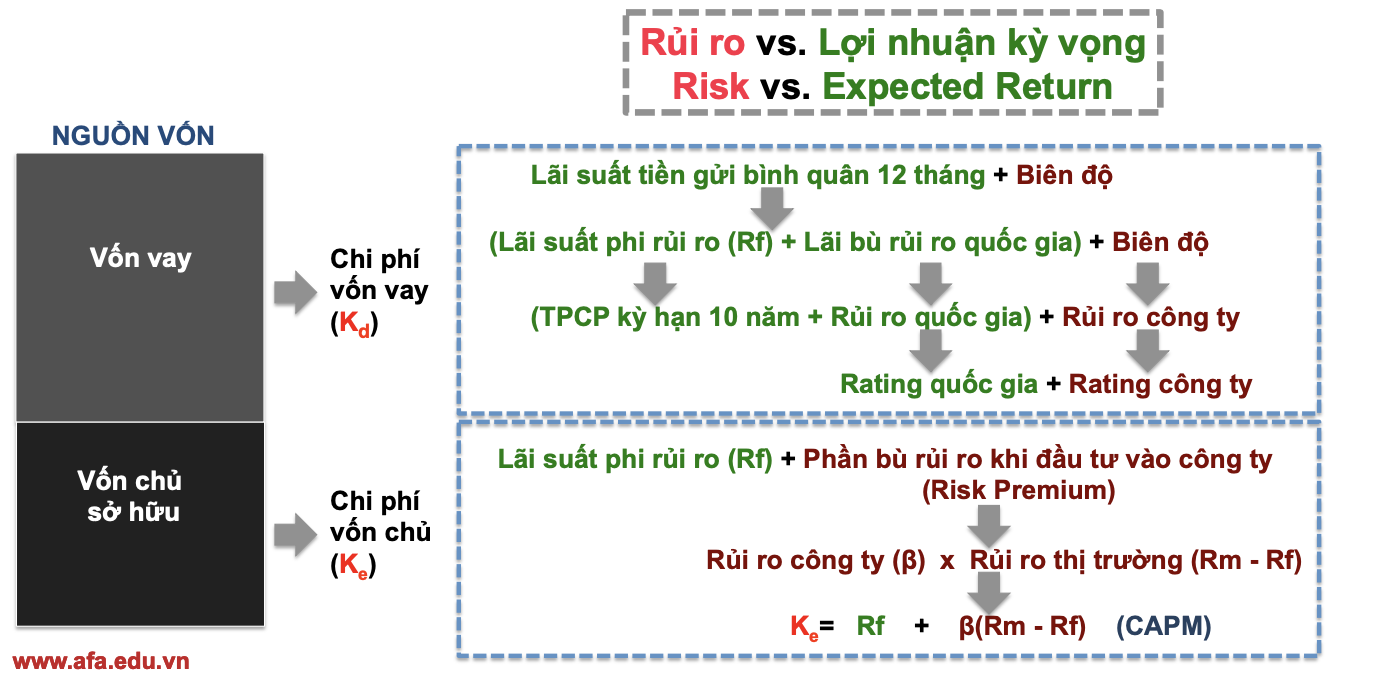

Công thức tính chi phí vốn chủ đã đạt giải Nobel =)) - CAPM = Capital Assets Pricing Model Rm là rủi ro thị trường.

Cách tính

- D: Market Value of Debt (Giá thị trường của các khoản vay) - Interest Bearing Debts - Khoản vay phải chịu lãi.

- E: Market Value of Equity (Giá thị trường của các cổ phiếu) =

Giá ngày hôm nay * Số lượng Cổ phiếu - Kd: Cost of Debt (Chi phí vốn vay) khác với Interest Expense (Chi phí lãi vay)

Kd = Lợi tức phi rủi ro + Phần bù rủi ro + Rủi ro công ty- Lợi tức phi rủi ro: Rf 10 năm

- Phần bù rủi ro - Lạm phát: Xếp hạng tín nhiệm quốc gia/ Rủi ro quốc gia (Sovereign Rating)

- Rủi ro công ty: Xếp hạng tín dụng công ty (Nội bộ/ Độc lập). Nội bộ (trong nước, ngân hàng tính tín dụng). Độc lập (nước ngoài, Bộ 3 cơ quan xếp hạng).

- Ke: Cost of Equity (Chi phí vốn chủ) ⇒ Lợi nhuận kỳ vọng

Ke = Lợi tức phi rủi ro + Phần bùi rủi ro khi đầu tư cổ phiếu

Ke = Rf + Beta * (Rm - Rf)+ DLOM- Rm là rủi ro thị trường.

- Nếu đầu tư vào cổ phiếu thanh khoản kém, ta cần cộng thêm phần bù rủi ro thanh khoản - DLOM - Discounted for Lack of Marketability. Ở VN là khoảng 2%

Chi phí vốn vay

- TPCP kì hạn 10 năm: Google

Bản tin trái phiếu VBMA 2023⇒Vd: 2,9%. Hoặc vào HNX, cập nhật tình hình biến động. Lấy “Lãi suất thực hiện - 10 năm” - Rủi ro quốc gia: Google

Damodaran⇒ Tải báo cáo vềMy data on ERP & CRP by country. Sau đó search theo quốc gia, lấy giá trịExcess CDS spread (over US CDS), ví dụ VN là 2,02%- Trong trường hợp cảm thấy tt VN đang nguy hiểm hơn, có thể đẩy risk lên bằng cách xem ở ô E5, sheet ERPs by country.

- Biên độ: Phụ thuộc vào rating của Doanh nghiệp. Ví dụ của Hòa Phát là AAA ~= 0,54% ⇒ Chi phí vốn vay của Hòa phát = 5,46%

Chi phí vốn chủ

- Beta của HP xem trên Cafef. Vd HP là 1.1 - Nên tự tính Beta 100 phiên (~3 tháng)

- Rf là TPCP kì hạn 10 năm, xem như trên

- Trong file của Damodaran, cột

Equity Risk Premium (Rating)= (Rm - Rf) ⇒ Chi phí vốn chủ của Hòa Phát sẽ là 14,58%

Tức là: Nếu mình đầu tư vào HPG thì kì vọng lợi tức phải lớn hơn 14,58%.

D và E được tính theo con số thị trường. Trong TH không tính được thì mới dùng giá trị ghi sổ

Từ Chi phí vốn vay và Chi phí vốn chủ, ta có thể tính ra được WACC.

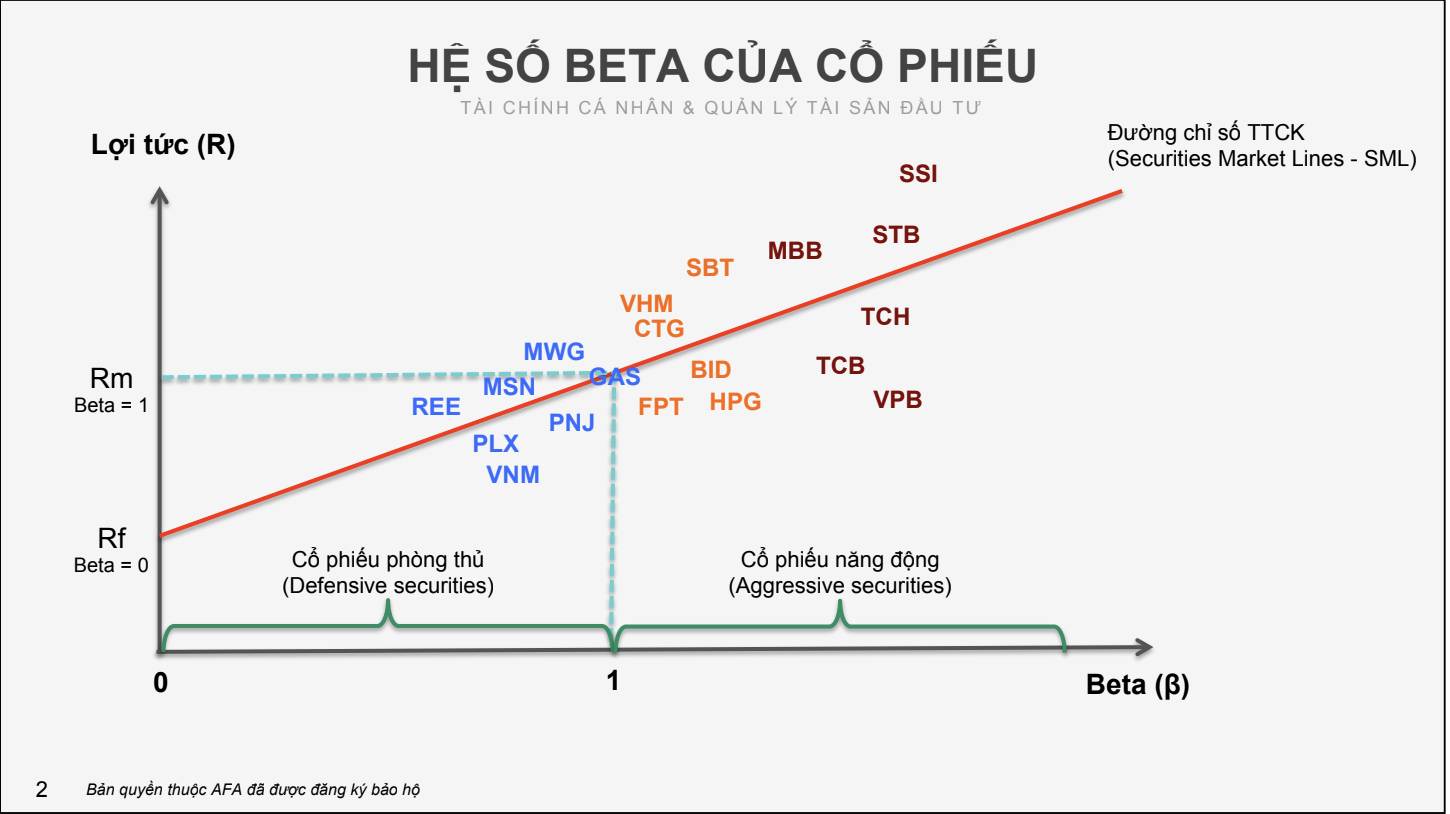

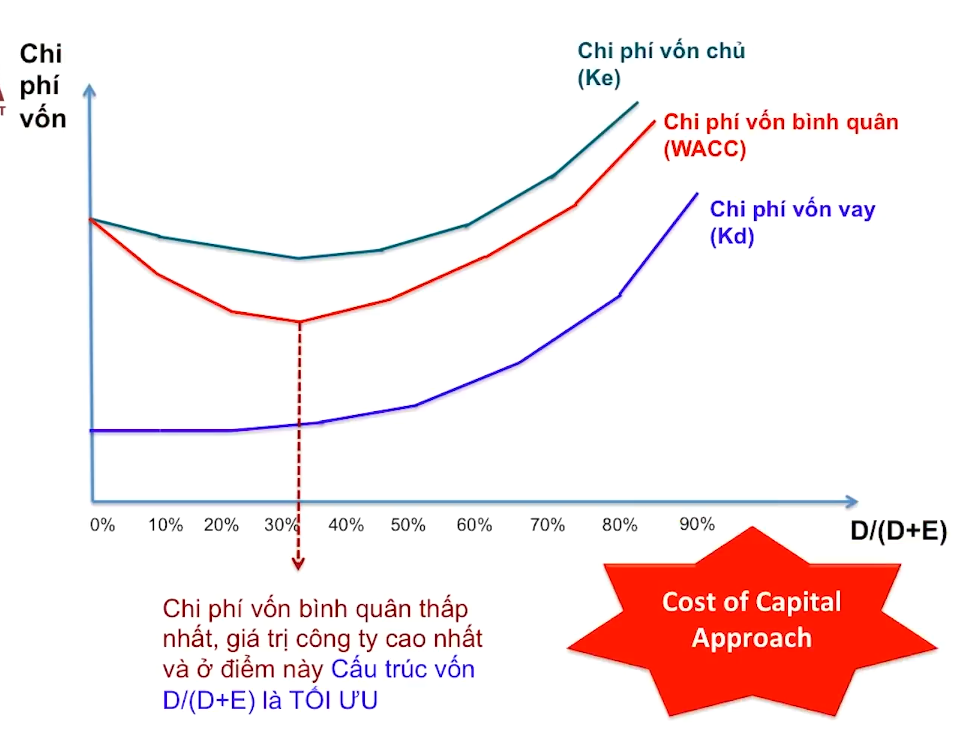

Cấu trúc vốn tối ưu

Model trên là MM Model, cũng là mô hình đạt giải Nobel kinh tế. Khi WACC thấp nhất, D/(D+E) là tối ưu. Khi WACC thấp ⇒ r thấp ⇒ Theo công thức định giá, EV cao ⇒ Giá cổ phiếu cao.

- Chi phí vốn vay:

- Nếu doanh nghiệp không vay → Chi phí vốn vay không bằng 0, do nó có kì vọng của người cho vay.

- Khi doanh nghiệp vay khoảng 30-40%, xác suất vỡ nợ của DN tăng → Rating của công ty giảm → Chi phí vốn vay tăng mạnh

- Chi phí vốn chủ:

- Khi DN không vay, ROE của DN ở mức thấp ⇒ Cổ đông đòi hỏi cổ tức cao ⇒ Chi phí vốn chủ ở mức cao

- Khi DN bắt đầu vay, chi phí vốn chủ bắt đầu giảm xuống

- Đến 1 mức nào đó, khi tỷ lệ nợ tăng lên ⇒ Xác suất vỡ nợ tăng ⇒ Rủi ro tăng ⇒ Cổ đông góp vốn cũng yêu cầu 1 mức lợi tức tương ứng để bù vào phần rủi ro đó

Đây là phương pháp Chi phí vốn để xác định xem DN nên vay bao nhiêu là phù hợp.

Sau khi tính ra WACC, ta sẽ so sánh để biết DN nên đi theo hướng nào. Có nên phát hành cổ phiếu để huy động vốn không?

Công thức tính theo giá thị trường là do cần phải dùng để phát hành cổ phiếu. Nếu giá quá cao, phát hành theo thị giá sẽ không có người mua

Các hình thức huy động vốn

- Gọi vốn từ Quỹ đầu tư Mạo hiểm (VC)

- Gọi vốn Tư nhân (Private Equity) - Khi DN đi vào hoạt động, có kết quả

- Phát hành công khai lần đầu (IPO)

- Phát hành trực tiếp: Cổ đông bán phần cổ phiếu đang tồn tại trực tiếp tới công chúng

- Gọi vốn cộng đồng

Case study

- File Xác định cấu trúc vốn tối ưu của HPG (hoặc download template từ adamodar page)

- Video hướng dẫn tính

Notes

- WACC thường được so sánh với ROA.