Định giá tài sản

Hướng tiếp cận

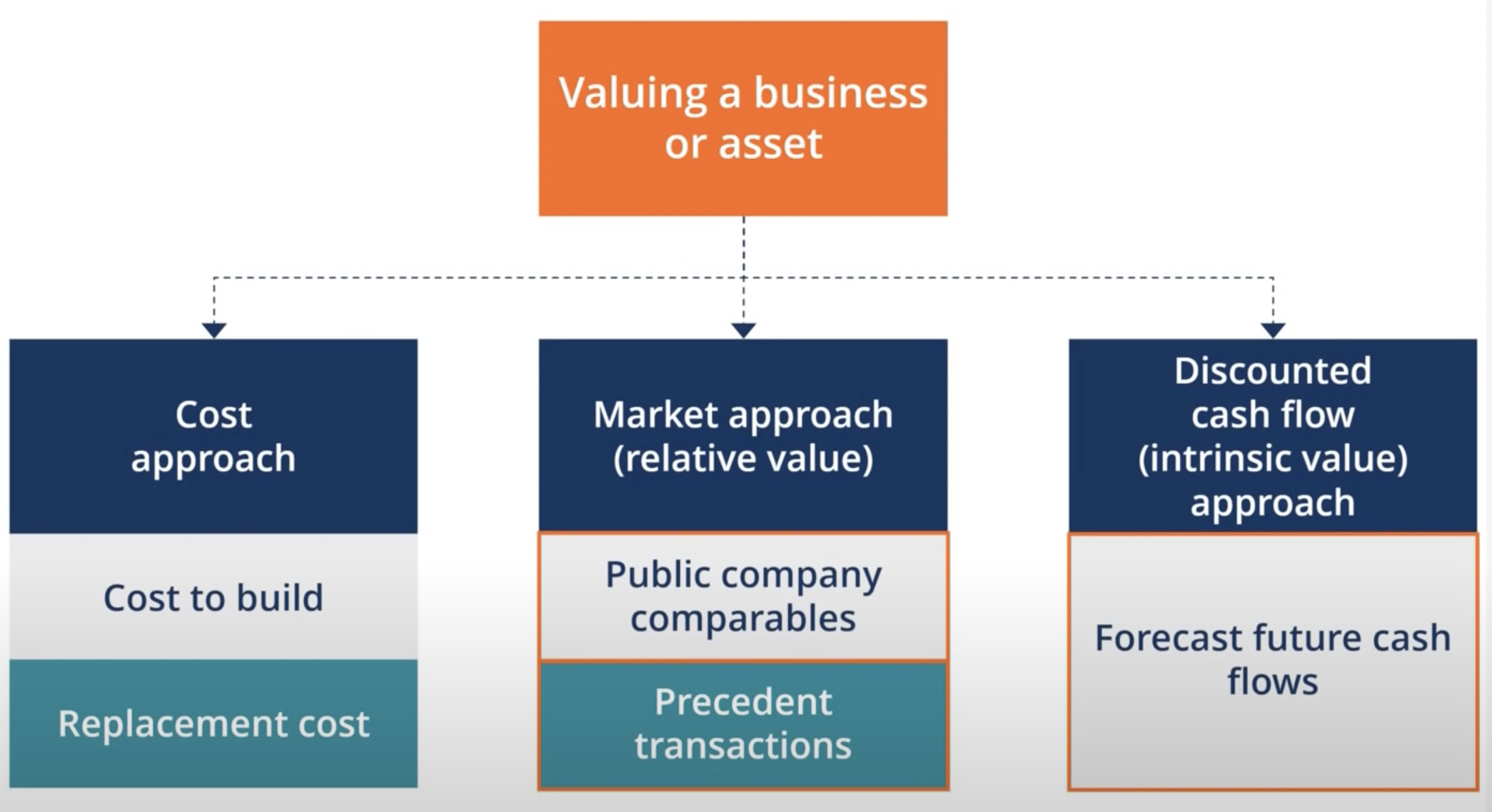

Dù tiếp cận theo hướng nào, ta cũng cần hiểu rõ khái niệm FVTPL để có thể định giá tài sản.

- Cost approach: Định giá theo giá mua. Ví dụ mua 1 trái phiếu giá 100k thì định giá trái phiếu đó là 100k - Không mang tính thị trường

- Market approach: Định giá theo giá thị trường. Ví dụ bạn bỏ 23 tỷ ra 1 triệu đô, thì tại thời điểm 30/12 bạn sẽ định giá tài sản đó bao nhiêu? Theo tỷ giá nào? biến động ra sao? Chi phí vốn⭐ tính ntn?

- Discounted cash flow: Chiết khấu dòng tiền trong tương lai về thời điểm hiện tại

- Muốn chiết khấu được ta phải có Lãi suất thị trường.

- Ví dụ FVTPV của SSI tại ngày 31/12 là 13k tỷ:

- 2k tỷ là Cổ phiếu niêm yết. Vậy 2k tỷ này được định giá thế nào? Dù là cổ phiếu niêm yết, có giá, nhưng nếu theo cái Market Approach thì vẫn khó vì: cp bị làm giá/ cp có thanh khoản thấp/ giá tính phải là giá bán ra, chứ không phải giá thị trường.

- 8k tỷ là Chứng chỉ tiền gửi. Có thể dùng Discounted value? vì ta có Lãi suất, có dòng tiền (3 tháng, 6 tháng, 1 năm), nhưng trên CC tiền gửi thì là Lãi suất danh nghĩa, ta cần discount theo lãi suất thị trường. (Nhưng lãi suất thị trường tại thời điểm đó thì ta không biết) ⇒ Trong BCTC của SSI thì đang định giá theo Cost approach → Nếu ta nhìn vào khoản này, ta cần dự đoán xem thu nhập tương lai của khoản này là bao nhiêu, nếu lãi suất ngược chiều thì sẽ có rủi ro

- 2k tỷ là Trái phiếu. Khoản này là Trái phiếu trading, FVTPV, chứ không phải là HTM - Held to Maturity ⇒ Cost approach

- Cổ phiếu chưa niêm yết ⇒ Định giá 1 tổ chức tài chính là cực kì khó. CTCK có thể định giá kiểu này, nhưng Ngân hàng thì cực khó, thường các tổ chức sẽ định giá bằng model CAMELS

⇒ Key là phải hiểu được: Khả năng sinh lợi của tài sản, hiểu được cấu trúc của tài sản, chứ không chỉ là tính lợi nhuận, tăng trưởng %, … → vô nghĩa.